A- Z thẻ tín dụng: Creditworthiness là gì, TCTD và sinh trắc học

Thẻ tín dụng là công cụ tài chính tiện lợi, cho phép bạn "chi tiêu trước – trả tiền sau" mà không cần có tiền sẵn trong tài khoản. Ngân hàng sẽ cấp cho bạn một hạn mức tín dụng nhất định, bạn dùng thẻ để thanh toán mua sắm, ăn uống, du lịch... và trả lại sau (miễn lãi đến 45-55 ngày tùy ngân hàng).

Năm 2025, quy định mới: Từ 05/01/2026, phải xác thực sinh trắc học bắt buộc khi phát hành và giao dịch online theo Thông tư 45/2025/TT-NHNN (sửa đổi Thông tư 18/2024) để tăng an toàn, chống gian lận.

Bài viết này sẽ giúp bạn hiểu rõ từ A-Z về thẻ tín dụng, tránh rủi ro và tận dụng tối đa ưu đãi năm 2026. Nếu sẵn sàng mở thẻ với hoàn tiền cao nhất, liên hệ Rabbit Care ngay để được tư vấn miễn phí và duyệt nhanh trong ngày!

1. Thẻ tín dụng là gì? Lợi ích và rủi ro của việc sử dụng thẻ tín dụng

1.1 Thẻ tín dụng là gì?

Thẻ tín dụng là loại thẻ do ngân hàng hoặc tổ chức tài chính phát hành, cho phép bạn "chi tiêu trước – trả tiền sau" trong hạn mức được cấp. Bạn có thể thanh toán mua sắm, ăn uống, du lịch... mà không cần tiền mặt ngay lập tức, và thời gian miễn lãi 45-55 ngày nếu trả đủ đúng hạn.

Một số lợi ích của thẻ tín dụng là:

- Tiện lợi: Bạn không cần mang theo tiền mặt khi đi mua sắm, bạn chỉ cần quẹt thẻ hoặc nhập thông tin thẻ để thanh toán trực tuyến.

- An toàn: Bạn có thể bảo vệ thẻ tín dụng của mình bằng mật khẩu, mã PIN, hoặc công nghệ nhận dạng vân tay. Nếu bị mất thẻ tín dụng hoặc đánh cắp, bạn có thể báo ngay cho ngân hàng để khóa thẻ và không phải chịu trách nhiệm về các giao dịch không hợp lệ.

- Ưu đãi: Bạn có thể nhận được các điểm thưởng, tiền hoàn lại, hoặc ưu đãi khi sử dụng thẻ tín dụng cho các giao dịch nhất định. Bạn có thể dùng các điểm thưởng để đổi lấy hàng hóa, dịch vụ, hoặc vé máy bay. -Dịch vụ Bảo hiểm: Một số thẻ tín dụng cung cấp bảo hiểm cho các mặt hàng mà bạn mua bằng thẻ, hoặc cho các chuyến du lịch mà bạn thanh toán bằng thẻ. Bảo hiểm có thể bao gồm các rủi ro như mất, hư hỏng, hoặc trễ chuyến.

- Điểm tín dụng: Khi bạn sử dụng thẻ tín dụng một cách có trách nhiệm, bạn có thể cải thiện điểm tín dụng của mình, giúp bạn dễ dàng hơn khi vay tiền hoặc mua nhà, xe, hoặc các sản phẩm tài chính khác.

Một số rủi ro của thẻ tín dụng là:

- Lãi suất cao: Bạn phải trả lãi suất cho số tiền mà bạn mượn bằng thẻ tín dụng, nếu bạn không trả đủ số dư vào cuối kỳ hạn. Lãi suất thẻ tín dụng thường cao hơn so với các loại vay tiền khác, và có thể tăng lên nếu bạn trễ thanh toán hoặc vượt quá hạn mức thẻ tín dụng.

- Phí và khoản phạt: Bạn cũng phải trả các phí và khoản phạt khác khi sử dụng thẻ tín dụng, như phí thường niên thẻ tín dụng, phí rút tiền mặt, phí chuyển đổi ngoại tệ, phí trễ hạn, phí vượt hạn mức, hoặc phí vi phạm điều khoản. Các phí và khoản phạt này có thể làm tăng chi phí sử dụng thẻ và làm giảm hạn mức thẻ của bạn.

- Nợ quá tải: Với hình thức chi tiêu trước, thanh toán sau, bạn có thể dễ dàng chi tiêu quá khả năng của mình khi sử dụng thẻ tín dụng, vì bạn không cần phải trả tiền ngay lập tức. Tuy nhiên, nếu bạn không kiểm soát được chi tiêu của mình, bạn có thể rơi vào tình trạng nợ quá tải, khó khăn trong việc trả nợ, và ảnh hưởng xấu đến điểm tín dụng của mình.

- Giao dịch giả mạo: Nếu không bảo mật thông tin kỹ càng, bạn có thể bị lừa đảo hoặc bị đánh cắp thông tin thẻ tín dụng của mình khi sử dụng thẻ tín dụng trực tuyến hoặc tại các địa điểm không an toàn.

1.1 Lợi ích chính của thẻ tín dụng

- Tiện lợi thanh toán: Dùng khắp nơi, online/offline, trong và ngoài nước.

- Miễn lãi dài ngày: 45-55 ngày không lãi nếu trả đủ.

- Hoàn tiền & ưu đãi: Cập nhật 2025: Thẻ tín dụng hoàn tiền trung bình 5-10% (thậm chí lên 10-15% cho hạng mục ăn uống, mua sắm online tại các thẻ hot như Techcombank, VPBank).

- Tích điểm thưởng: Đổi quà, vé máy bay, bảo hiểm du lịch miễn phí.

- Xây dựng lịch sử tín dụng tốt: Giúp dễ vay vốn sau này.

CIC bao lâu cập nhật 1 lần? Check CIC nhiều có sao không?

1.3 Rủi ro cần tránh khi dùng thẻ tín dụng

- Lãi suất cao nếu trễ hạn: Cập nhật 2025: Lãi suất phạt có thể lên đến 30-40%/năm tùy ngân hàng (thêm phí phạt trả chậm 4-5%).

- Dễ chi tiêu quá tay: Dẫn đến nợ nần nếu không kiểm soát.

- Phí rút tiền mặt thẻ tín dụng cao: 4-5% + lãi ngay lập tức.

- Rủi ro bảo mật: Mất thẻ hoặc lộ thông tin có thể bị lạm dụng.

- Ảnh hưởng điểm tín dụng: Trễ hạn ghi nợ xấu CIC, khó vay sau.

Tóm lại: Thẻ tín dụng là "con dao hai lưỡi" – tiện lợi và tiết kiệm nếu dùng đúng cách, nhưng rủi ro cao nếu lạm dụng. Hãy chỉ chi tiêu trong khả năng trả và thanh toán đủ đúng hạn để tận dụng tối đa lợi ích năm 2026!

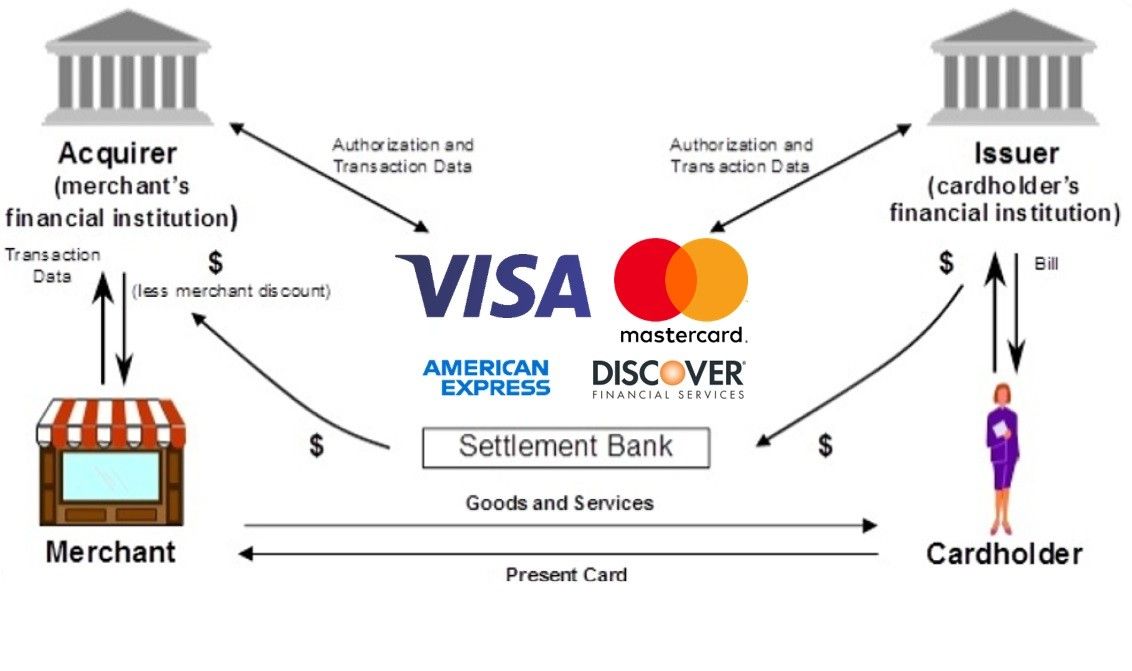

2. Cách Hoạt Động Của Thẻ Tín Dụng

Thẻ tín dụng hoạt động theo chu kỳ "chi tiêu – sao kê – thanh toán", giúp bạn linh hoạt tài chính. Dưới đây là 6 bước cơ bản mà mọi thẻ tín dụng đều tuân theo:

Bước 1: Ngân hàng cấp hạn mức tín dụng

Dựa trên thu nhập, lịch sử tín dụng (CIC), bạn được cấp hạn mức (ví dụ: 50-200 triệu). Đây là số tiền tối đa bạn có thể "mượn" để chi tiêu.

Bước 2: Bạn sử dụng thẻ để thanh toán

Quẹt thẻ, chạm contactless hoặc nhập số thẻ online để mua sắm, ăn uống, du lịch... Tiền sẽ trừ vào hạn mức, không trừ trực tiếp tài khoản ngân hàng.

Thẻ Visa bị từ chối thanh toán online thì phải làm sao?

Bước 3: Giao dịch được ghi nhận realtime

Mọi chi tiêu hiển thị ngay trên app ngân hàng (VPBank NEO, Techcombank Mobile...).

Bước 4: Cuối kỳ sao kê, ngân hàng gửi bảng kê

Thường 1 lần/tháng, liệt kê tất cả giao dịch, số tiền tối thiểu cần trả và tổng dư nợ thẻ tín dụng. Từ 2025, sao kê điện tử bắt buộc (gửi qua email/app), hỗ trợ xem realtime mọi lúc trên ứng dụng di động – giúp bạn theo dõi chi tiêu tức thì, tránh bất ngờ.

Bước 5: Bạn thanh toán nợ

- Trả tối thiểu (khoảng 5% dư nợ) → còn lại chịu lãi.

- Trả đủ 100% → miễn lãi hoàn toàn (45-55 ngày).

- Thanh toán qua app, chuyển khoản hoặc tự động trích nợ.

Bước 6: Chu kỳ lặp lại

Hạn mức được khôi phục tương ứng số tiền bạn đã trả, sẵn sàng cho kỳ mới.

Mẹo hay: Luôn theo dõi app realtime để kiểm soát chi tiêu. Nếu trả đủ đúng hạn, bạn gần như "mượn tiền miễn phí" và còn nhận hoàn tiền/điểm thưởng!

3. Các Loại Thẻ Tín Dụng Phổ Biến Hiện Nay 2026

| Phân loại | Phạm vi sử dụng | Đối tượng | Thương hiệu | Ưu điểm | Nhược điểm |

|---|---|---|---|---|---|

Thẻ nội địa | Chỉ trong Việt Nam (POS, ATM, online nội địa) | Cá nhân & Doanh nghiệp nhỏ | NAPAS | Phí thấp, dễ mở, ưu đãi nội địa cao (hoàn tiền siêu thị, xăng dầu) | Không dùng quốc tế |

Thẻ quốc tế | Toàn cầu (hơn 200 quốc gia) | Cá nhân & Doanh nghiệp | Visa, MasterCard, JCB | Thanh toán quốc tế dễ dàng, hoàn tiền du lịch, tích dặm bay | Phí chuyển đổi ngoại tệ 2-3% |

Thẻ cá nhân | Nội địa hoặc quốc tế | Cá nhân (từ 18 tuổi) | Visa/MasterCard/JCB/NAPAS | Hoàn tiền 5-10% mua sắm, miễn lãi 45-55 ngày | Chịu trách nhiệm cá nhân thanh toán |

Thẻ doanh nghiệp | Nội địa hoặc quốc tế | Công ty, tổ chức | Visa Business, MasterCard Business | Quản lý chi phí công tác, báo cáo rõ ràng, hạn mức cao | Thủ tục phức tạp, cần ủy quyền văn bản |

Gợi ý chọn thẻ 2026:

- Hay mua sắm online/du lịch → Chọn Visa hoặc MasterCard (phổ biến nhất toàn cầu).

- Thích ưu đãi châu Á/Nhật Bản → Chọn JCB.

- Chỉ chi tiêu nội địa → Chọn NAPAS (phí thấp).

- Doanh nghiệp → Chọn thẻ Business để quản lý chi phí.

Nếu bạn chưa biết chọn loại nào, liên hệ Rabbit Care để được tư vấn miễn phí và mở thẻ phù hợp nhất với ưu đãi cao năm 2025 nhé!

4. Điều kiện và quy định để sở hữu thẻ tín dụng

- Độ tuổi: Từ 18 tuổi trở lên (một số ngân hàng chấp nhận từ 21 tuổi).

- Quốc tịch: Công dân Việt Nam hoặc người nước ngoài cư trú hợp pháp ≥12 tháng.

- Thu nhập ổn định: Thu nhập tối thiểu 5-15 triệu đồng/tháng tùy ngân hàng (ví dụ: 5 triệu tại VPBank/Techcombank cho thẻ cơ bản; 15 triệu tại HSBC cho thẻ cao cấp). Chứng minh bằng sao kê lương, hợp đồng lao động hoặc sổ tiết kiệm.

- Lịch sử tín dụng tốt: Không nợ xấu CIC (nhóm 1-2 có thể mở nếu cải thiện).

- Giấy tờ cần chuẩn bị: CCCD/CMND/Hộ chiếu (bản gốc + sao). Hộ khẩu/Sổ tạm trú (nếu cần). Chứng minh thu nhập (sao kê lương 3-6 tháng, hợp đồng lao động...).

Làm thẻ tín dụng không chứng minh thu nhập được không?

Cập nhật mới 2025: Theo Thông tư 45/2025/TT-NHNN, khi phát hành thẻ, ngân hàng bắt buộc xác thực sinh trắc học NFC (quét chip CCCD qua điện thoại hoặc gặp trực tiếp) để tăng an toàn, chống gian lận. Bạn cần điện thoại hỗ trợ NFC và CCCD gắn chip.

5. Creditworthiness thẻ tín dụng là gì? TCTD Là Gì?

5.1 Creditworthiness là gì?

Creditworthiness (tạm dịch: Độ tín nhiệm tín dụng) là mức độ đáng tin cậy của bạn trong việc trả nợ đúng hạn, được đánh giá bởi các tổ chức tín dụng dựa trên lịch sử tài chính cá nhân.

- Ngân hàng sẽ kiểm tra qua Trung tâm Thông tin Tín dụng Quốc gia Việt Nam (CIC) – cơ quan thuộc Ngân hàng Nhà nước lưu trữ toàn bộ lịch sử vay nợ của bạn (vay ngân hàng, thẻ tín dụng, vay tiêu dùng...).

Điểm tín dụng CIC (credit score) dao động từ 0-1.000 điểm:

- Dưới 600: Rủi ro cao, khó mở thẻ/vay.

- 600-700: Trung bình, chỉ được hạn mức thấp.

- Trên 700: Tốt, dễ mở thẻ tín dụng với hạn mức cao năm 2025 (thường từ 50-200 triệu tùy thu nhập).

- Trên 800: Xuất sắc, dễ được ưu đãi tốt nhất (hoàn tiền cao, miễn phí thường niên).

Cập nhật 2025: Điểm CIC >700 giúp bạn dễ dàng mở thẻ tín dụng hạn mức cao tại các ngân hàng lớn như VIB, Techcombank, VPBank. Nếu điểm thấp, bạn vẫn có thể cải thiện bằng cách trả nợ đúng hạn và kiểm tra CIC miễn phí 1 lần/năm qua app CIC Credit Connect.

5.2 TCTD là gì?

TCTD là viết tắt của Tổ chức tín dụng – các đơn vị được Ngân hàng Nhà nước cấp phép hoạt động cho vay và huy động tiền, bao gồm:

- Ngân hàng thương mại (Vietcombank, BIDV, Techcombank, VPBank...).

- Công ty tài chính (Home Credit, FE Credit, Mcredit...).

- Quỹ tín dụng nhân dân, tổ chức tài chính vi mô...

Chỉ các TCTD hợp pháp mới được phép phát hành thẻ tín dụng, cho vay tiêu dùng. Khi mở thẻ, bạn nên chọn TCTD uy tín để được bảo vệ quyền lợi và tránh rủi ro lãi suất "cắt cổ".

Mẹo hay: Trước khi mở thẻ, kiểm tra điểm CIC miễn phí qua app CIC hoặc website cic.gov.vn. Nếu điểm cao (>700), bạn sẽ được duyệt nhanh và hạn mức hấp dẫn hơn rất nhiều!

6. Mẹo Quản Lý Và Sử Dụng Thẻ Tín Dụng Hiệu Quả

8 mẹo vàng sử dụng thẻ tín dụng thông minh:

- Trả đủ 100% dư nợ đúng hạn → Miễn lãi 45-55 ngày, tránh phạt và xây dựng điểm CIC tốt.

- Theo dõi chi tiêu realtime qua app → Các app ngân hàng (VPBank NEO, Techcombank Mobile...) gửi thông báo giao dịch ngay, giúp kiểm soát hạn mức.

- Tận dụng ưu đãi hoàn tiền & ưu đãi → Chọn thẻ phù hợp (hoàn 10% online tại Techcombank, 8% ăn uống tại thẻ tín dụng HSBC) để tối đa hóa lợi ích.

- Tránh rút tiền mặt → Phí cao 4-5% + lãi ngay lập tức (không miễn lãi), tổng chi phí có thể lên 30%/năm – chỉ dùng khi khẩn cấp!

- Đặt nhắc nhở thanh toán → Thiết lập tự động trích nợ hoặc nhắc lịch trên điện thoại.

- Không chi tiêu quá 30-50% hạn mức → Giữ điểm tín dụng cao, dễ tăng hạn mức sau.

- Bảo mật thẻ kỹ lưỡng → Không chia sẻ CVV, dùng thanh toán contactless/app an toàn.

- Kiểm tra sao kê thẻ tín dụng hàng tháng → Phát hiện giao dịch lạ ngay lập tức.

Áp dụng các mẹo này, bạn không chỉ tránh nợ xấu mà còn "kiếm tiền" từ hoàn tiền/điểm thưởng. Nếu cần tư vấn thẻ tín dụng phù hợp nhất 2026, liên hệ Rabbit Care miễn phí để được hỗ trợ nhé!

Thẻ tín dụng Rabbit Care khuyên dùng

Thẻ tín dụng HSBC LiveFree

Miễn phí phát hành thẻ năm đầu tiên

- Mở thẻ và chi tiêu hợp lệ nhận ngay AirPods Gen 4

- Trả góp 0% lãi suất, 0% phí chuyển đổi, tại các đối tác của HSBC

- Trả góp 0% lãi suất với phí chuyển đổi thấp chỉ từ 1,99% cho chi tiêu từ 2 triệu VNĐ tại bất cứ thương hiệu không là đối tác của HSBC

- Miễn lãi lên đến 55 ngày, thoải mái chi tiêu

Điều kiện mở thẻ

Thu nhập tối thiểu hàng tháng:

- 8 triệu VND đối với khách Việt Nam

- Nhận Lương chuyển khoản hàng tháng

- Không áp dụng cho Freelancer, tự doanh, nhân viên bán thời gian, học sinh, sinh viên, nội trợ

Thẻ tín dụng HSBC Cash Back

Miễn phí phát hành thẻ năm đầu tiên

- Mở thẻ và chi tiêu hợp lệ nhận ngay AirPods Gen 4

- Miễn phí phát hành thẻ năm đầu

- Hoàn tiền đến 8% siêu thị và cửa hàng bách hóa

- Hoàn 1% cho chăm sóc sức khoẻ và giáo dục

- Hoàn 0,3% cho tất cả chi tiêu còn lại

- Miễn lãi lên đến 55 ngày, thoải mái chi tiêu

Điều kiện mở thẻ

Thu nhập tối thiểu hàng tháng:

- 9 triệu VND đối với khách Việt Nam

- Nhận Lương chuyển khoản hàng tháng

- Không áp dụng cho Freelancer, tự doanh, nhân viên bán thời gian, học sinh, sinh viên, nội trợ

Thẻ tín dụng HSBC Live+

Miễn phí phát hành thẻ năm đầu tiên

- Mở thẻ và chi tiêu hợp lệ nhận ngay AirPods Gen 4

- Miễn phí phát hành thẻ năm đầu

- Hoàn tiền đến 8% cho mua sắm (trực tuyến/trực tiếp) và ẩm thực

- Hoàn tiền không giới hạn lên đến 1% cho chi tiêu giải trí: xem phim, nghe nhạc,...

- Hoàn không giới hạn 0,3% tất cả chi tiêu khác

- Miễn lãi lên đến 55 ngày, thoải mái chi tiêu

Điều kiện mở thẻ

Thu nhập tối thiểu hàng tháng:

- 9 triệu VND đối với khách Việt Nam

- Nhận Lương chuyển khoản hàng tháng

- Không áp dụng cho Freelancer, tự doanh, nhân viên bán thời gian, học sinh, sinh viên, nội trợ

Thẻ tín dụng HSBC TravelOne

Miễn phí phát hành thẻ năm đầu tiên

- Mở thẻ và chi tiêu hợp lệ nhận ngay AirPods Gen 4

- Miễn phí phát hành thẻ năm đầu

- Tích lũy đến 3X điểm thưởng cho chi tiêu quốc tế và du lịch

- Tích lũy 2X điểm thưởng cho chi tiêu du lịch nội địa

- Tích lũy 1X điểm thưởng không giới hạn cho tất cả giao dịch khác

- An tâm bảo hiểm du lịch đến 11,5 tỷ VNĐ

- Miễn phí dịch vụ phòng chờ sân bay 4 lần/ năm

Điều kiện mở thẻ

Thu nhập tối thiểu hàng tháng:

- 15 triệu VND đối với khách Việt Nam

- Nhận Lương chuyển khoản hàng tháng

- Không áp dụng cho Freelancer, tự doanh, nhân viên bán thời gian, học sinh, sinh viên, nội trợ

VIB Cash Back

VIB / MASTERCARD

- Hoàn tiền lên đến 10% cho các danh mục chi tiêu đặc biệt (ẩm thực, bảo hiểm, giải trí, marketing quảng cáo)

- Hoàn tiền lên đến 2,000,000Đ/kỳ sao kê theo điều kiện chi tiêu

- Hoàn 10% theo doanh số chi tiêu hàng tháng trong vòng 3 tháng đầu

- Tặng ngay 300,000 VNĐ cho các giao dịch lưu thông tin thẻ trong vòng 90 ngày kể từ ngày phát hành thẻ

VIB Financial Free

VIB / MASTERCARD

- Rút tiền linh hoạt tối đa 100% hạn mức thẻ

- Miễn phí thường niên năm đầu tiên không điều kiện

- Ưu đãi 0% lãi suất cho các giao dịch chi tiêu và rút tiền trong 3 kỳ sao kê đầu tiên

- Hoàn 10% theo doanh số chi tiêu hàng tháng trong vòng 3 tháng đầu

VIB Rewards Unlimited

VIB / MASTERCARD

- Tích điểm không giới hạn mọi giao dịch

- Tỷ lệ tích điểm cao cho mua sắm và siêu thị

- Nhân đôi điểm thưởng khi tổng chi tiêu trên 10 triệu đồng mỗi kỳ sao kê

- Dễ dàng đổi thưởng cho mua sắm, du lịch và nhiều lợi ích khác

- Đáp ứng mọi nhu cầu

VIB Travel Élite

VIB / MASTERCARD

- Miễn phí giao dịch ngoại tệ trong 3 kỳ sao kê đầu tiên và chỉ 1% cho các kỳ sau

- Nhận 1 điểm thưởng cho mỗi 20.000 đồng chi tiêu quốc tế và miễn phí 4 lần sử dụng phòng chờ thương gia mỗi năm

- Ưu đãi không giới hạn phòng chờ thương gia khi chi tiêu trên 60 triệu đồng/năm

- Dành riêng cho những người yêu thích du lịch và khám phá

VIB Family Link

VIB / VISA

- Trả góp 0% lãi suất các khoản chi tiêu giáo dục với kỳ hạn 3-6 tháng

- Hoàn tiền hấp dẫn lên đến 10% (tối đa 1.000.000 đồng/tháng) cho giáo dục, bảo hiểm, y tế

- Nhận hoàn tiền lên đến 10% cho các giao dịch trên 100 triệu đồng

- Lựa chọn lý tưởng cho các gia đình quan tâm đến đầu tư giáo dục và sức khỏe

VIB Super Card

VIB / AMERICAN EXPRESS

- Tích điểm thưởng lớn đến 1.000.000 điểm/tháng khi chi tiêu trong 6 danh mục tùy chỉnh

- Cá nhân hóa lợi ích với danh mục phù hợp nhất như ẩm thực, du lịch, mua sắm

- Chủ động quản lý tài chính với nhu cầu cá nhân

- Lựa chọn hàng đầu cho người muốn tối đa hóa phần thưởng từ chi tiêu